Si una Comunidad de Propietarios tiene de forma fija algún profesional contratado que le realiza facturas con retención del Impuesto sobre la Renta de las Personas Físicas (IRPF) no existe lugar a dudas ya que en su momento la Comunidad de Propietarios comunicaría a la Agencia Estatal de la Administración Tributaria (AEAT) dicha obligación, a través de la declaración censal correspondiente, estando con ello obligada a presentar trimestralmente el Modelo 111 de la AEAT.

¿Qué ocurre cuando se recibe puntualmente alguna factura con retención?

La Comunidad de Propietarios debe presentar alta y baja de declaración censal ya que, en cualquier otro caso, puede recibir sanciones por no presentar el modelo 111.

La obligación tributaria formal de presentar declaraciones censales viene establecida en la Disposición Adicional Quinta, apartados 1 y 2, de la Ley 58/2003, de 17 de diciembre, General Tributaria, (BOE de 18 de diciembre) la cual establece lo siguiente:

“1. Las personas o entidades que desarrollen o vayan a desarrollar en territorio español actividades empresariales o profesionales o satisfagan rendimientos sujetos a retención deberán comunicar a la Administración tributaria a través de las correspondientes declaraciones censales su alta en el Censo de Empresarios, Profesionales y Retenedores, las modificaciones que se produzcan en su situación tributaria y la baja en dicho censo. El Censo de Empresarios, Profesionales y Retenedores formará parte del Censo de Obligados Tributarios. En este último figurarán la totalidad de personas físicas o jurídicas y entidades a que se refiere el artículo 35 de la Ley General Tributaria, identificadas a efectos fiscales en España.

Las declaraciones censales servirán, asimismo, para comunicar el inicio de las actividades económicas que desarrollen, las modificaciones que les afecten y el cese en las mismas. A efectos de lo dispuesto en este artículo, tendrán la consideración de empresarios o profesionales quienes tuvieran tal condición de acuerdo con las disposiciones propias del Impuesto sobre el Valor Añadido, incluso cuando desarrollen su actividad fuera del territorio de aplicación de este impuesto.

2. Reglamentariamente se regulará el contenido, la forma y los plazos para la presentación de estas declaraciones censales.”.

El desarrollo reglamentario de las obligaciones censales se establece en los artículos 9 al 16 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos aprobado por el Real Decreto 1065/2007, de 27 de julio (BOE de 5 de septiembre), en adelante RGAT, así como en la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de Declaración censal de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores y 037 Declaración censal simplificada de alta, modificación y baja en el Censo de empresarios, profesionales y retenedores (BOE de 10 de mayo), que ha sido recientemente modificada por la Orden HFP/1307/2017, de 29 de diciembre, por la que se modifican la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de declaración censal de alta, modificación y baja en el censo de empresarios, profesionales y retenedores y 037 declaración censal simplificada de alta, modificación y baja en el censo de empresarios, profesionales y retenedores, la Orden EHA/3434/2007, de 23 de noviembre, por la que se aprueban los modelos 322 de autoliquidación mensual, modelo individual, y 353 de autoliquidación mensual, modelo agregado, y la Orden EHA/3786/2008, de 29 de diciembre, por la que se aprueba el modelo 303 Impuesto sobre el Valor Añadido, autoliquidación (BOE de 30 de diciembre).

El artículo 3.2 del RGAT, se expresa en los siguientes términos:

“2. El Censo de Empresarios, Profesionales y Retenedores estará formado por las personas o entidades que desarrollen o vayan a desarrollar en territorio español alguna de las actividades u operaciones que se mencionan a continuación:

(…)

b) Abono de rentas sujetas a retención o ingreso a cuenta.

(…)”

En el artículo 9 del RGAT, relativo a la declaración de alta en el Censo de Empresarios, Profesionales y Retenedores, se establece en sus apartados 1 y 4 lo siguiente:

“1. Quienes hayan de formar parte del Censo de Empresarios, Profesionales y Retenedores deberán presentar una declaración de alta en dicho censo.”

“4. Esta declaración deberá presentarse, según los casos, con anterioridad al inicio de las correspondientes actividades, a la realización de las operaciones, al nacimiento de la obligación de retener o ingresar a cuenta sobre las rentas que se satisfagan, abonen o adeuden o a la concurrencia de las circunstancias previstas en este artículo.

A efectos de lo dispuesto en este reglamento, se entenderá producido el comienzo de una actividad empresarial o profesional desde el momento que se realicen cualesquiera entregas, prestaciones o adquisiciones de bienes o servicios, se efectúen cobros o pagos o se contrate personal laboral, con la finalidad de intervenir en la producción o distribución de bienes o servicios.”

Por su parte, el artículo 11 del RGAT, respecto a la declaración de baja en el Censo de Empresarios, Profesionales y Retenedores señala:

“1. Quienes cesen en el desarrollo de todo tipo de actividades empresariales o profesionales o, no teniendo la condición de empresarios o profesionales, dejen de satisfacer rendimientos sujetos a retención o ingreso a cuenta deberán presentar la correspondiente declaración mediante la que comuniquen a la Administración tributaria tal circunstancia a efectos de su baja en el Censo de Empresarios, Profesionales y Retenedores.

Asimismo, las personas jurídicas que no desarrollen actividades empresariales o profesionales deberán presentar esta declaración a efectos de su baja en el Registro de operadores intracomunitarios cuando sus adquisiciones intracomunitarias de bienes deban resultar no sujetas de acuerdo con el artículo 14 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

2. La declaración de baja deberá presentarse en el plazo de un mes desde que se cumplan las condiciones previstas en el apartado 1 de este artículo, sin perjuicio de que la persona o entidad afectada deba presentar las declaraciones y cumplir las obligaciones tributarias que le incumban y sin que a estos efectos deba darse de alta en el censo.

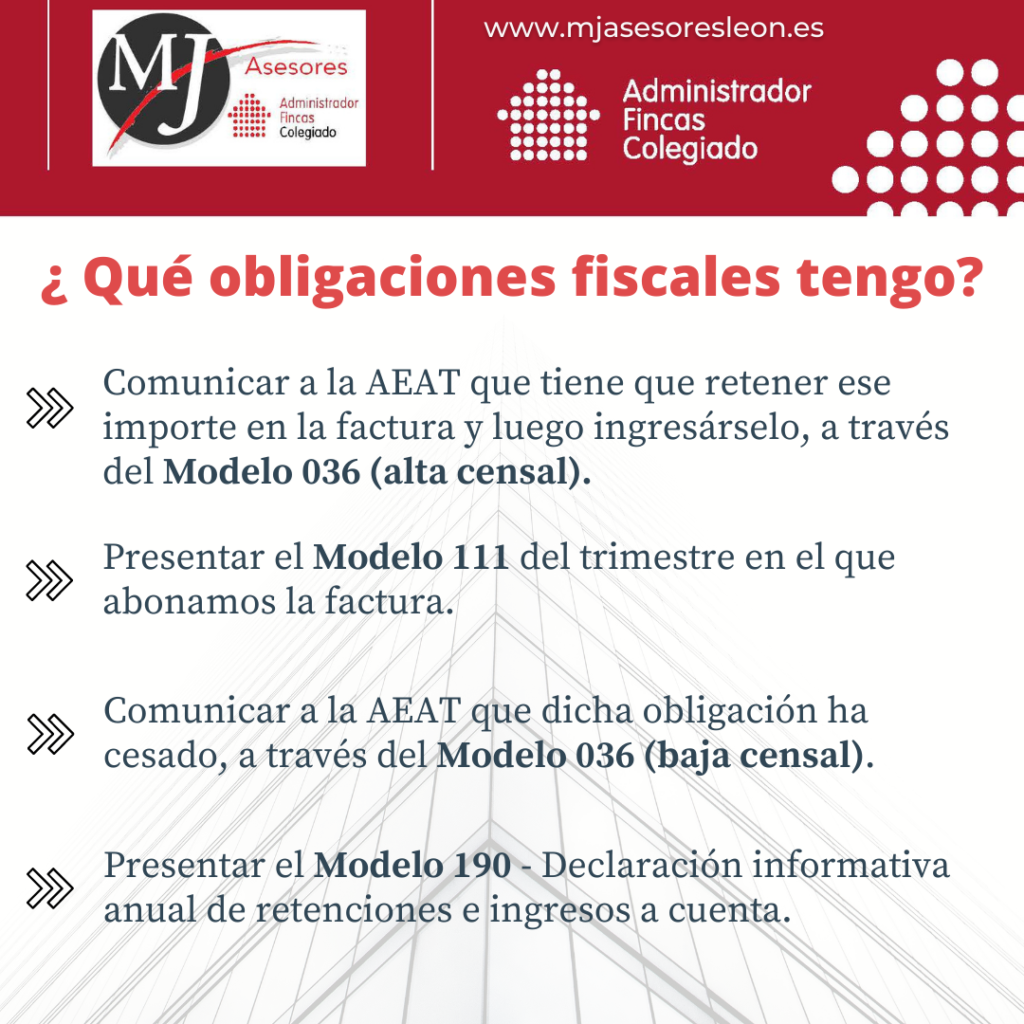

Si la Comunidad de Propietarios recibe facturas esporádicamente por operaciones sometidas a retención deberá presentar el modelo 036 para su inclusión en el Censo de empresarios, profesionales y retenedores cuando abone rentas sujetas a retención o ingreso a cuenta y presentarlo de nuevo para su baja en dicho censo cuando deje de satisfacer rendimientos sujetos a retención.

Si no comunica la baja censal a través del modelo 036 de dicha obligación continuará de alta en el censo y tendría que presentar periódicamente declaraciones o autoliquidaciones y ser requerido para su cumplimiento.

Consulta Vinculante número V2056-18. Fecha de salida 11/07/2018. Dirección General de Tributos.